Поступление нематериальных активов. Бухучет инфо Нма в 1с 8.3 пошаговая инструкция

Для учета нематериальных активов в 1С: Бухгалтерия предприятия существует специальная подсистема, расположенная в главном меню программы.

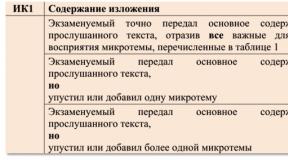

Для просмотра увеличенной картинки нажмите на нее

Поступление НМА

Поступление нематериальных активов отражается документом «Поступление НМА».Для корректного проведения данного документа следует выбрать , т. е. поставщика НМА, а также указать договор с ним.

В табличной части документа следует отметить нематериальные активы, поступающие в организацию. Нематериальные активы выбираются из соответствующего справочника «Нематериальные активы и расходы на НИОКР». Напротив каждой позиции НМА нужно указать сумму, ставку НДС и счет учета.

На закладке счета расчетов указываются сведения о счетах расчетов с поставщиком. Сведения о счете-фактуре обозначаются, если существует такая необходимость.

После проведения данного документа отражается поступление НМА, а также отражается задолженность перед поставщиком.

Принятие к учету НМА

После того, как факт поступления НМА в организацию был отражен, можно приступать к принятию его к учету. Для этих целей используется документ «Принятие к учету НМА».Для корректного проведения документа необходимо заполнить сведения на каждой его закладке.

На закладке «Нематериальный актив» необходимо выбрать нематериальный актив, который принимается к учету, из соответствующего справочника, а также указать способ отражения расходов по амортизации. Способ отражения расходов по амортизации включает в себя затратный счет, а также аналитическую информацию, которая необходима для начисления амортизации.

На закладке «Бухгалтерский учет» необходимо обозначить следующие реквизиты:

- Первоначальная стоимость. Данный показатель рассчитывается автоматически при нажатии на кнопку «Рассчитать сумму»;

- Способ поступления в организации. Данный показатель следует выбрать из выпадающего факта;

- Начисление амортизации;

- Срок полезного использования. Данный показатель задается пользователем вручную в месяцах;

- Способ начисления амортизации. Данный показатель выбирается из выпадающего списка.

На закладке «Налоговый учет» нужно аналогичным образом заполнить требуемые сведения и параметры амортизации.

После проведения документа программа делает следующие проводки:

Начисление амортизации

Начисление амортизации производится регламентной операцией «Амортизация НМА и списание расходов по НИОКР» документа «Закрытие месяца» на основании параметров и сведений, указанных при принятии к учету НМА. Начисление амортизации производится с месяца, следующего за месяцем принятия к учету НМА. Так, например, нематериальный актив, принятый к учету в мае (как в вышеприведенном примере), начнет амортизироваться с июня.Определение и учет нематериальных активов (далее НМА) регулируются законодательными актами Республики Казахстан, а также Международными стандартами финансовой отчетности ().

Согласно определению, приведенному в МСФО 38:

Нематериальный актив – идентифицируемый немонетарный актив, не имеющий физической формы.

При приобретении актива, предприятие самостоятельно определяет, является ли полученный актив нематериальным, срок его полезного действия, будущие экономические выгоды и другие качества, в соответствии с действующим законодательством РК и МСФО (IAS) 38 «Нематериальные активы».

При покупке НМА необходимо отразить в учете события приобретения НМА, принятие его к учету для отражения в бухгалтерском и налоговом учете.

В программе «1С:Бухгалтерия 8 для Казахстана» сведения о списке нематериальных активов, общей информации о них хранятся в справочнике Нематериальные активы . Справочник доступен в разделе ОС и НМА – Справочники и настройки . В справочнике для удобства работы с ним наименования НМА разбиты на группы. Например, лицензии, программное обеспечение, патенты и т.д.

Для элементов справочника указывается наименование, вид НМА и код по КОФ (Классификатор основных фондов) и другие сведения.

Перед принятием к учету актива необходимо зарегистрировать факт покупки НМА.

Поступление НМА регистрируется документом Приобретение НМА , который доступен в разделе .

В документе заполняются сведения о контрагенте и договоре, по которому был приобретен актив.

В табличной части НМА заполняются сведения о наименовании приобретенного актива путем выбора из справочника Нематериальные активы , стоимости приобретения, ставке и сумме НДС, а также указываются счета учета.

При проведении документа формируются движения по счетам бухгалтерского и налогового учета, а также движения в регистры накопления НДС к возмещению (по начисленному НДС), Состояния НМА организаций и другие.

Документ можно создать самостоятельно в разделе ОС и НМА – Нематериальные активы или ввести на основании документа .

При вводе на основании в документе автоматически заполняются сведения о нематериальном активе, первоначальной стоимости (БУ) и счете учета по БУ.

Далее пользователем заполняются сведения о сроке полезного использования, устанавливается признак необходимости начисления амортизации - Начислять амортизацию , также заполняются сведения о способе начисления амортизации.

Начисление амортизации может выполняться следующими способами:

- Линейный;

- Уменьшаемого остатка;

- Производственный.

В графе Способ отражения расходов по амортизации (БУ) выбирается значение из справочника Способы отражения расходов по амортизации . Согласно выбранному способу в бухгалтерском учете будут формироваться проводки по начислению амортизации.

В графе Признак фиксированного актива устанавливается отметка в зависимости от того, признается ли НМА фиксированным активом в налоговом учете.

При установке признака в графе Группа НУ указывается амортизационная группа по налоговому учету.

В том случае, если по налоговому учету начисляется амортизация по фиксированному активу, то в графе Порядок погашения стоимости (НУ) указывается необходимое значение.

В случае если нематериальный актив подлежит обложению имущественным налогом, в графе Объект имущественного налога устанавливается отметка.

На закладке Дополнительно отражаются сведения о способе поступления актива, документе основании, а также сведения об ответственном лице.

При проведении документа формируются движения по регистрам накопления: Первоначальные сведения о НМА, Состояния НМА организаций, Способы отражения расходов по амортизации НМА (бухгалтерский учет) и т.д.

Важно!

Проводок по бухгалтерскому учету документ не формирует.

По кнопке Печать доступна печатная форма документа: акт приемки-передачи долгосрочных активов (форма ДА-1, утвержденная приказом МФ РК «Об утверждении форм первичных учетных документов» от 20 декабря 2012 года № 562).

Таким образом, приобретая нематериальный актив, компания самостоятельно идентифицирует актив как нематериальный в соответствии с МСФО (IAS) 38 «Нематериальные активы», определяет срок полезного использования и будущие экономические выгоды от использования НМА.

В «1С:Бухгалтерии 8» (ред. 3.0) поддерживаются все основные операции по учету нематериальных активов. О методологии признания нематериальных активов в бухгалтерском учете читайте в материале к.э.н. В.В. Приображенской (Минфин России), опубликованном в «БУХ.1С» № 11 на стр. 31. В этой статье мы расскажем о том, как в программе учитываются объекты НМА, приобретенные за плату, и объекты, созданные собственными силами, а также о том, как учитывать расходы на модификацию НМА.

Нематериальными активами в целях учета по налогу на прибыль признаются приобретенные и созданные налогоплательщиком результаты интеллектуальной деятельности и другие объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени, то есть свыше 12 месяцев.

Первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение или создание и доведение до состояния, в котором они пригодны для использования, за исключением НДС и акцизов (п. 3 ст. 257 НК РФ). Амортизируемым признается имущество (в том числе и НМА) со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб. (п. 1 ст. 256 НК РФ).

С 1 января 2016 года к амортизируемому имуществу относятся (при соблюдении иных предусмотренных главой 25 НК РФ условий) объекты, первоначальная стоимость которых превышает 100 000 руб. (изменения внесены в п. 1 ст. 256, п. 1 ст. 257 НК РФ Федеральным законом от 08.06.2015 № 150-ФЗ). Новые требования будут применяться к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 1 января 2016 года.

Таким образом, НМА, стоимость которых меньше стоимости, установленной пунктом 1 статьи 256 НК РФ, амортизации не подлежат, а учитываются в расходах единовременно (письма Минфина России от 31.08.2012 № 03-03-06/1/450, ФНС России от 24.11.2011 № ЕД-4-3/19695@).

Чтобы все операции с нематериальными активами были доступны пользователю «1С:Бухгалтерии 8» (ред. 3.0), ему необходимо убедиться, что соответствующая функциональность программы включена. Функциональность настраивается по одноименной гиперссылке из раздела Главное. На закладке ОС и НМА необходимо установить флаг Нематериальные активы .

Отражение операций по приобретению и принятию к учету НМА

Рассмотрим пример, в котором организация приобретает исключительные права на товарный знак и принимает объект НМА к учету.Пример 1

|

Организация ООО «Андромеда» применяет общую систему налогообложения, положения ПБУ18/02, не освобождена от уплаты НДС. В январе 2015 года ООО «Андромеда» приобрела исключительные права на товарный знак «Планета» у сторонней организации. Согласно условиям договора об отчуждении исключительных прав стоимость исключительных прав на товарный знак составляет 300 000 руб. (с учетом НДС - 18 %). В январе 2015 года организацией была уплачена пошлина в размере 13 500 руб. за государственную регистрацию перехода исключительного права по указанному договору и подан пакет документов на регистрацию права в Роспатент. Регистрация перехода исключительного права произошла в феврале 2015 года. Оставшийся срок действия исключительного права на товарный знак равен 60 месяцам. В бухгалтерском и налоговом учетах амортизация по нематериальным активам начисляется линейным способом. |

Согласно Гражданскому кодексу РФ товарный знак - это обозначение, служащее для индивидуализации товаров юридических лиц или индивидуальных предпринимателей, и удостоверяемое в свидетельстве на товарный знак (п. 1 ст. 1477 ГК РФ). Товарному знаку предоставляется правовая охрана (п. 1 ст. 1225 ГК РФ). До момента регистрации фирменное обозначение охраняемым товарным знаком не является. На зарегистрированный товарный знак возникает исключительное право, которое действует в течение десяти лет со дня подачи заявки в патентное ведомство. Допускается неограниченное количество продлений срока. По истечении срока действия исключительного права (при отсутствии заявления о его продлении) правовая охрана прекращается (п. 1 ст. 1514 ГК РФ).

Исключительное право на товарный знак можно передать другому экономическому субъекту по договору отчуждения исключительного права на товарный знак. Такой договор также подлежит обязательной государственной регистрации (ст. 1232, 1234, 1490 ГК РФ).

Исключительное право на товарный знак Налоговый кодекс РФ относит к нематериальным активам (п. 3 ст. 257 НК РФ).

Напоминаем, что для целей налогового учета метод начисления амортизации для всех амортизируемых объектов устанавливается на закладке Налог на прибыль регистра сведений Учетная политика (раздел Главное ).

Приобретение НМА в программе регистрируется документом Поступление НМА , доступ к которому осуществляется из раздела ОС и НМА (рис. 1).

Сформируются следующие бухгалтерские проводки:

Дебет 08.05 Кредит 60.01 - на стоимость приобретаемого исключительного права на товарный знак без НДС; Дебет 19.02 Кредит 60.01 - на сумму НДС, предъявленного продавцом.

В целях учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт

Для регистрации счета-фактуры, полученного от продавца, необходимо заполнить поля Счет-фактура № и от , затем нажать на кнопку Зарегистрировать . При этом автоматически создается документ Счет-фактура полученный , а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

Поля документа Счет-фактура полученный будут автоматически заполнены данными из документа Поступление НМА (рис. 2).

Установленный по умолчанию флаг Отразить вычет НДС в книге покупок датой получения в данном случае не будет влиять на вычеты по НДС, так как сумма налога будет включена в состав налоговых вычетов НДС только после принятия внеоборотного актива к учету в качестве нематериального актива (п. 1 ст. 172 НК РФ). Для отражения предъявленной суммы НДС к вычету необходимо сформировать регламентный документ Формирование записей книги покупок (раздел Операции -> Регламентные операции НДС ).

На дату подачи в Роспатент документов, необходимых для государственной регистрации перехода исключительных прав, сумма уплаченной пошлины включается в первоначальную стоимость НМА. Чтобы отразить эту операцию, целесообразно воспользоваться стандартным документом учетной системы Поступление (акт, накладная) с видом операции Услуги (рис. 3). Документ доступен из раздела Покупки .

В качестве счета учета расчетов с контрагентом можно оставить предлагаемый по умолчанию счет 60.01 «Расчеты с поставщиками и подрядчиками», а можно указать счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

При заполнении поля Счета учета следует перейти по гиперссылке в одноименную форму и указать (для целей бухгалтерского и налогового учетов) счет затрат (08.05 «Приобретение нематериальных активов»), наименование нематериального актива и счет учета НДС.

Для автоматического заполнения данного поля при вводе элемента справочника Номенклатура нужно настроить счета учета номенклатуры в одноименном регистре сведений.

В результате проведения документа Поступление (акт, накладная) с видом операции Услуги сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета:

Дебет 08.05 Кредит 76.09 - на сумму уплаченной пошлины, включаемой в стоимость НМА.

Таким образом, на счете 08.05 будут собраны все затраты, формирующие первоначальную стоимость НМА (267 737 руб. 29 коп.).

После регистрации перехода исключительного права на товарный знак в феврале 2015 года объект можно принимать к учету.

Принятие к учету товарного знака отражается документом Принятие к учету НМА (раздел ОС и НМА ). Данный документ регистрирует окончательно сформированную первоначальную стоимость нематериального актива и принятие его к бухгалтерскому и налоговому учету. Документ состоит из трех закладок - Внеоборотный актив, Бухгалтерский учет и Налоговый учет .

Закладка Внеоборотный актив заполняется следующим образом:

- в поле Вид объекта учета переключатель должен быть установлен в положении Нематериальный актив ;

- в поле Нематериальный актив необходимо указать наименование НМА, принимаемого к учету, - Товарный знак «Планета» (выбирается из справочника Нематериальные активы и расходы на НИОКР );

- поле Счет учета внеоборотного актива будет заполнено автоматически (08.05);

- в поле Способ отражения расходов по амортизации указывается счет затрат и аналитика, которые выбираются из справочника Способы отражения расходов . В соответствии с указанным способом в дальнейшем будут формироваться бухгалтерские проводки по начислению амортизации.

На закладке Бухгалтерский учет должны быть заполнены следующие реквизиты:

- в поле Счет учета

по умолчанию устанавливается счет 04.01 «Нематериальные активы организации»;

поле Первоначальная стоимость (БУ) заполняется автоматически по кнопке Рассчитать ; - в поле Способ поступления в организацию необходимо выбрать из списка и указать значение Приобретение за плату ;

- в поле Начислять амортизацию должен быть установлен флаг;

- в поле Срок полезного использования указывается срок в месяцах для целей бухгалтерского учета (60 месяцев);

- в поле Способ начисления амортизации выбирается из списка и указывается способ Линейный ;

- в поле Счет начисления амортизации по умолчанию устанавливается счет 05 «Амортизация нематериальных активов».

Аналогично заполняется закладка Налоговый учет :

- реквизиты Первоначальная стоимость (НУ), Первоначальная стоимость (ПР) и Первоначальная стоимость (ВР) заполняются автоматически по кнопке Рассчитать (в нашем примере первоначальная стоимость в бухгалтерском и налоговом учете совпадают);

- в поле Начислять амортизацию (НУ) должен быть установлен флаг;

- в поле Срок полезного использования(НУ) указывается срок в месяцах для целей налогового учета (60 месяцев);

- в поле Понижающий коэффициент нужно оставить значение по умолчанию (1.00).

В результате проведения документа Принятие к учету НМА

Дебет 04.01 Кредит 08.05 - на стоимость исключительного права на товарный знак.

Документ Принятие к учету НМА помимо движений по бухгалтерскому и налоговому учету также формирует записи в периодические регистры сведений, отражающие информацию о нематериальном активе.

С марта 2015 года товарный знак начинает амортизироваться в бухгалтерском и налоговом учетах. При выполнении регламентной операции формируются бухгалтерские проводки и записи в специальные ресурсы регистра бухгалтерии для целей налогового учета:

Дебет 44.01 Кредит 05 - на сумму амортизации товарного знака.

По окончании срока полезного использования, то есть через 60 месяцев, стоимость товарного знака будет полностью учтена в расходах, а его остаточная стоимость будет равна нулю. Если организация захочет продлить действие исключительного права, то товарный знак списывать в бухучете не нужно. При этом госпошлину, уплаченную в связи с продлением срока использования товарного знака, можно отнести к текущим расходам (письмо Минфина России от 12.08.2011 № 03-03-06/1/481).

Создание объекта НМА собственными силами

Стоимость нематериальных активов, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление (в том числе материальных расходов, расходов на оплату труда, расходов на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов, учитываемых в составе расходов в соответствии с главой 25 НК РФ (п. 3 ст. 257 НК РФ).

Страховые взносы, начисленные на зарплату работников, создающих нематериальный актив, не относятся к налогам, поэтому их нужно учитывать в первоначальной стоимости такого актива и списывать через механизм амортизации (письмо Минфина России от 25.03.2011 № 03-03-06/1/173).

Обращаем внимание, что Гражданский кодекс не содержит требований об обязательной регистрации авторских прав на программы для ЭВМ.

Правообладатель в течение срока действия исключительного права на программу для ЭВМ или на базу данных может по своему желанию зарегистрировать такую программу или такую базу данных в федеральном органе исполнительной власти по интеллектуальной собственности (ст. 1262 ГК РФ).

Пример 2

В мае 2015 года ООО «Андромеда» заключило со сторонней организацией договор на оказание информационных услуг в отношении создаваемого программного продукта. Стоимость услуг составила 67 024,00 руб. (в т. ч. НДС - 18 %). В июне 2015 года на основании приказа руководителя программный продукт был принят к учету в качестве НМА. Программное обеспечение планируется использовать в производственной деятельности.

В плане счетов программы «1С:Бухгалтерия 8» (ред. 3.0) субсчет для создания объекта НМА собственными силами не предусмотрен.

При необходимости пользователь может самостоятельно создавать дополнительные субсчета и разрезы аналитического учета.

Для аккумулирования затрат по созданию объектов интеллектуальной деятельности (подрядным или хозяйственным способом) желательно создать отдельный субсчет, например, 08.13 «Создание объектов НМА», где предусмотреть аналитический учет:

- по объектам НМА - субконто «Нематериальные активы»;

- по видам затрат на создание НМА - субконто «Статьи затрат»;

- по способам строительства - субконто «Способы строительства».

Для того чтобы суммы начисленной заработной платы и страховых взносов по сотруднику, разрабатывающему программное обеспечение, включалась в первоначальную стоимость объекта НМА и отражались по дебету счета 08.13, необходимо произвести настройки способов учета зарплаты для бухгалтерского и налогового учета.

Создание нового способа отражения зарплаты в бухгалтерском и налоговом учете выполняется в форме Способы учета зарплаты , доступ к которой осуществляется по одноименной гиперссылке из раздела Зарплата и кадры (Справочники и настройки) .

По кнопке Создать открывается форма, где необходимо указать: наименование способа учета зарплаты для сотрудников, создающих объект НМА; счет учета (08.13) и аналитику - наименование НМА, статью затрат и способ строительства (рис. 4).

Созданный способ учета зарплаты нужно использовать в документе учетной системы Начисление зарплаты (раздел Зарплата и кадры ).

В результате проведения документа за апрель 2015 года по сотруднику С.В. Кошкиной сформируются следующие бухгалтерские проводки:

Дебет 08.13 Кредит 70 - на сумму начисленного оклада программиста, занятого в создании объекта НМА; Дебет 70 Кредит 68.01 - на сумму удержанного НДФЛ; Дебет 08.13 Кредит 69.01 - на сумму взносов в ФСС на социальное страхование; Дебет 08.13 Кредит 69.02.7 - на сумму страховых взносов в ПФР на обязательное пенсионное страхование; Дебет 08.13 Кредит 69.03.1 - на сумму страховых взносов в ФФОМС; Дебет 08.13 Кредит 69.11 - на сумму страховых взносов в ФСС на обязательное страхование от НС и ПЗ.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ).

По условиям примера срок выполнения служебного задания составляет три календарных месяца, поэтому необходимо начислить заработную плату аналогичным образом за май и июнь 2015 года.

Включение информационных услуг, оказанных в мае 2015г. сторонней организацией, в первоначальную стоимость объекта НМА осуществляется с помощью документа учетной системы Поступление (акт, накладная) с видом операции Услуги . Документ заполняется аналогично тому, как это было рассмотрено в примере 1. При заполнении поля Счета учета

- счет затрат (08.13 «Создание объектов НМА»);

- наименование нематериального актива - Программное обеспечение «Туманность Андромеды» ;

- статью затрат - Материальные расходы ;

- способ строительства - Подрядный ;

- счет учета НДС.

Сумма НУ Дт и Сумма НУ Кт ):

Дебет 08.13 Кредит 60.01 - на стоимость информационных услуг без НДС, включаемых в стоимость создаваемого программного продукта; Дебет 19.02 Кредит 60.01 - на сумму НДС по приобретенным услугам.

После регистрации счета-фактуры, полученного от продавца, в форме документа Счет-фактура полученный нужно снять установленный по умолчанию флаг Отразить вычет НДС в книге покупок датой получения , чтобы соблюсти ограничения, установленные пунктом 1 статьи 172 НК РФ. После того, как программное обеспечение будет принято к учету, вычет НДС можно будет отразить регламентным документом Формирование записей книги покупок.

К концу июня 2015 года на счете 08.13 будут собраны все затраты, формирующие первоначальную стоимость программного обеспечения (рис. 5), и объект НМА можно принимать к учету.

При принятии объекта НМА к бухгалтерскому учету организация самостоятельно определяет срок его полезного использования, который не может превышать срока деятельности организации (п. 25, п. 26 ПБУ 14/2007). Нематериальные активы, по которым невозможно надежно определить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования. Допустим, по условиям примера 2 организация не смогла достоверно определить срок полезного использования программного обеспечения «Туманность Андромеды», поэтому оно было принято к учету как НМА с неопределенным сроком полезного использования. Амортизация по таким объектам НМА не начисляется (п. 25, п. 23 ПБУ 14/2007).

Для целей налога на прибыль по исключительному праву автора и иного правообладателя на использование программы для ЭВМ, по которому невозможно определить срок полезного использования, налогоплательщик вправе самостоятельно определить срок полезного использования, который не может быть менее двух лет (п. 3 ст. 257, п. 2 ст. 258 НК РФ).

Таким образом, заполняя документ Принятие к учету НМА , необходимо иметь в виду, что параметры амортизации, указываемые на закладках Бухгалтерский учет и Налоговый учет , будут различаться (рис. 6).

В результате проведения документа Принятие к учету НМА сформируются бухгалтерские проводки и записи в специальные ресурсы регистра бухгалтерии для целей налогового учета:

Дебет 04.01 Кредит 08.13 - на стоимость программного обеспечения.

Документ Принятие к учету НМА также вносит записи в периодические регистры сведений, отражающие информацию о нематериальном активе.

С июля 2015 года программное обеспечение начинает амортизироваться только в налоговом учете. При выполнении регламентной операции Амортизация НМА и списание расходов по НИОКР формируются записи в специальные ресурсы регистра бухгалтерии для целей налогового учета по налогу на прибыль:

- Сумма НУ Дт 20.01 и Сумма НУ Кт 05 - на сумму амортизации программного обеспечения;

- Сумма ВР Дт 20.01 и Сумма ВР Кт 05 - отражены временные разницы между данными бухгалтерского и налогового учетов на сумму амортизации программного обеспечения.

Начиная с июля 2015 года ежемесячно после выполнения регламентной операции Расчет налога на прибыль будет признаваться отложенное налоговое обязательство.

В отношении НМА с неопределенным сроком полезного использования организация ежегодно должна проверять наличие обстоятельств, свидетельствующих о том, что срок полезного использования данного актива достоверно определить невозможно. В случае если таких обстоятельств больше нет, организация определяет срок полезного использования данного нематериального актива и способ его амортизации. Возникшие в связи с этим корректировки отражаются в бухгалтерском учете и бухгалтерской отчетности как изменения в оценочных значениях (п. 27 ПБУ 14/2007). Таким образом, вероятность погашения отложенных налоговых обязательств по программному обеспечению «Туманность Андромеды» существует.

Доработка и усовершенствование объектов НМА

Для нематериальных активов, в отличие от основных средств, понятие «модернизация» отсутствует. Как в этом случае учитывать расходы, например, на обновление (переработку) программного обеспечения, являющегося нематериальным активом?

В бухгалтерском учете согласно п. 16 ПБУ 14/2007 изменение фактической (первоначальной) стоимости НМА, по которой он принят к бухгалтерскому учету, допускается только в случаях переоценки и обесценения. Таким образом, расходы, связанные с модернизацией (модификацией, доработкой, усовершенствованием) нематериального актива, не увеличивают его первоначальную стоимость. Такие расходы нужно учитывать в составе расходов по обычным видам деятельности (п.п. 5, 7, 19 ПБУ 10/99. Согласно позиции Минфина России, затраты, относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе как расходы будущих периодов и подлежат списанию путем их обоснованного распределения между отчетными периодами в порядке, установленном организацией, в течение периода, к которому они относятся (письмо от 12.01.2012 № 07-02-06/5).

В налоговом учете также не предусматривается увеличение первоначальной стоимости нематериальных активов в связи с улучшением (изменением) их качеств (не предусматривается и переоценка (уценка) стоимости НМА до рыночной стоимости). Затраты на усовершенствование НМА можно учесть как прочие расходы, связанные с производством и реализацией в соответствии с пп. 26 или пп.49 пункта 1 статьи 264 НК РФ. В некоторых рекомендациях Минфин России высказывает точку зрения, что указанные расходы налогоплательщику следует распределять в соответствии с принципом равномерности признания доходов и расходов, при этом, организация вправе самостоятельно определить период, в течение которого будет признавать такие расходы (письмо от 06.11.2012 № 03-03-06/1/572).

Пример 3

Для равномерного распределения расходов по доработке НМА в соответствии с позицией Минфина в программе доступен механизм расходов будущих периодов для целей бухгалтерского и налогового учета.

Поступление работ по модификации регистрируется документом Поступление (акт, накладная) с видом операции Услуги (рис. 7).

При заполнении поля Счета учета следует перейти по гиперссылке в одноименную форму и указать (для целей бухгалтерского и налогового учетов):

- счет затрат (97.21 «Прочие расходы будущих периодов»);

- наименование расхода будущих периодов - Модификация ПО «Туманность Андромеды» (выбирается из справочника Расходы будущих периодов );

- подразделение затрат;

- счет учета НДС.

В форме элемента справочника Расходы будущих периодов , кроме наименования, необходимо заполнить следующие реквизиты (рис. 8):

- вид расхода для целей налогообложения;

- вид актива в балансе;

- сумму РБП (справочно);

- порядок признания расходов;

- даты начала и окончания списания;

- счет затрат и аналитику списания затрат.

Что касается входного НДС, то его можно принять к вычету единовременно в полной сумме в момент принятия к учету затрат по модификации НМА, поскольку НК РФ не содержит указаний на необходимость принятия НДС к вычету равными долями.

В результате проведения документа сформируются следующие бухгалтерские проводки (в том числе записи в ресурсах Сумма НУ Дт и Сумма НУ Кт ):

Дебет 97.21 Кредит 60.01 - на стоимость работ по модификации программного обеспечения без НДС; Дебет 19.04 Кредит 60.01 - на сумму НДС по приобретенным работам.

Начиная с октября 2015 года после выполнения регламентной операции Списание расходов будущих периодов стоимость работ по модификации НМА будет ежемесячно включаться в состав расходов равными долями.

ИС 1С:ИТС

Подробнее об отражении в учете операций с нематериальными активами см. в «Справочнике хозяйственных операций» в разделе «Бухгалтерский и налоговый учет» на

В этой статье мы рассмотрим заполнение основных документов по учету нематериальных активов (НМА) в 1С: Бухгалтерии предприятия 8 редакции 3.0 – Документ «Поступление НМА», в котором отражаются операции по оприходованию внеоборотного актива, и Документ «Принятие к учету НМА», который оформляется при вводе НМА в эксплуатацию.

Начнем с документа «Поступление НМА»

Нажимаем кнопку «Создать»

В открывшемся окне заполняем № и дату документа, в поле «Контрагент» выбираем поставщика из справочника, в поле «Договор» выбираем договор. Если данных в справочниках пока нет, то вносим их, нажимая кнопку «Создать».

Вводим сумму и процент НДС.

Проводим документ

И смотрим проводки

Теперь можно принимать НМА к учету

Нажимаем кнопку «Создать»

Начинаем с заполнения вкладки «Внеоборотные активы»

Заполняем открывшийся документ. Во-первых выбираем «Вид объекта учета», установив «Нематериальный актив».

Заполняем поле «Нематериальный актив» и поле «Способ отражения расходов по амортизации», в котором определяется, на какой счет затрат будет осуществляться начисления амортизации (выбираем подходящий из справочника или создаем новый способ при необходимости сразу из документа), поле «Счет учета внеоборотного актива» заполнится автоматически.

Теперь переходим к вкладке «Бухгалтерский учет»

Указываем счет учета, на котором будем числиться объект и нажимаем на кнопку «Рассчитать»

В поле «Первоначальная стоимость» проверяем расчет общей стоимости НМА, выбираем способ поступления и устанавливаем флажок в поле «Начислять амортизацию». Далее указываем срок полезного использования в месяцах, заполняем способ начисления и счет начисления амортизации.

Следующая вкладка «Налоговый учет». Нажимаем кнопку «Рассчитать» и проверяем полученную сумму.

Устанавливаем флажок «Начислять амортизацию», вводим срок полезного использования в месяцах и понижающий коэффициент.

Теперь проводим документ и смотрим проводки.

Поступление НМА.

Перед тем, как поставить на приход новый нематериальный актив , создаем новый элемент в справочнике «Нематериальные активы» (Справочники Необоротные активы Нематериальные активы).

Нажимаем клавишу Insert или кнопку «Добавить». В появившемся окне «Нематериальные активы» пишем наименование нематериального актива, полное наименование заполняется автоматически, как наименование, и при необходимости его можно дополнить. С помощью кнопки «…» или клавиши F4 заполняем налоговое назначение из справочника «Налоговые назначения активов и затрат». При необходимости заполняем прочие сведения. Нажимаем кнопку «Записать» и кнопку «ОК».

Для отражения операций по поступлению в организацию нематериальных активов предназначен документ «Поступление НМА» (Документы НМА Поступление НМА).

Создаем новый документ (клавиша Insert или кнопка «Добавить»).

В заголовке документа проставляем необходимую дату (набираем вручную или нажимаем клавишу F4 (появится календарь – выбираем необходимую дату и нажимаем клавишу «Enter»)). Поле «Организация» заполнится автоматически. Если в программе ведется несколько фирм, то с помощью кнопки «…» или клавиши F4 выбираем необходимую организацию. Далее выбираем контрагента из справочника «Контрагенты» с помощью кнопки «…» или клавиши F4 (можно не заходить в справочник, для этого набрать первые буквы наименования контрагента, нажать Enter и выбрать необходимого контрагента). Автоматически заполнится поле «Договор», который создается при введении нового контрагента. При необходимости можно изменить договор контрагента.

На закладке «Нематериальные активы» клавишей Insert или кнопкой «Добавить» создаем новую строку. С помощью кнопки «…» или клавиши F4 выбираем необходимый нематериальный актив из справочника «Нематериальные активы». При создании новой строки автоматически ставится «галочка» поставка основных фондов. Если, например, программного обеспечения 10 шт, то разбиваем на 10 строк и в наименовании пронумеровываем элементы.

В документе предусмотрена возможность подбора позиций в табличную часть документа с помощью кнопки «Подбор». При нажатии кнопки «Подбор» открывается справочник «Нематериальные активы». После выбора нужной позиции двойным щелчком мышки или нажатием клавиши «Enter» переносим выбранный элемент в табличную часть документа.

Далее ставим сумму. При необходимости с помощью кнопки «…» или клавиши F4 перевыбираем счет бухгалтерского учета из «Плана счетов бухгалтерского учета», автоматически заполнится счет «1541 – Приобретение нематериальных активов». Колонка «Налоговое назначение» заполняется автоматически из справочника «Нематериальные активы».

На закладке «Счета учета расчетов», если необходимо, с помощью кнопки «…» или клавиши F4 меняем счет учета расчетов с контрагентом, а так данные заполняются автоматически из справочника «Контрагенты».

На закладке «Дополнительно» вносим номер и дату приходной накладной поставщика, при необходимости выбираем подразделение с помощью кнопки «…» или клавиши F4 из справочника «Подразделения», на кого приобретается нематериальный актив.

Проводим документ (кнопка «ОК»).